来源:明晰笔谈

文丨明明债券研究团队

核心观点

2021年以来,受全球疫情反复下外需以及海外产能等多因素波动影响,出口的两年复合增速呈现上下波动特征。我们根据国民收入恒等式对外贸的贡献度进行了测算,在出口增速平稳回落的假设下,出口对今年经济仍将延续正向拉动。预计这一拉动将持续至年底,全年贡献率高于疫情前水平,出口仍具韧性。此外中小企业新出口订单回落、议价能力削弱等问题都导致其利润承压,出口的结构性问题不可忽视。

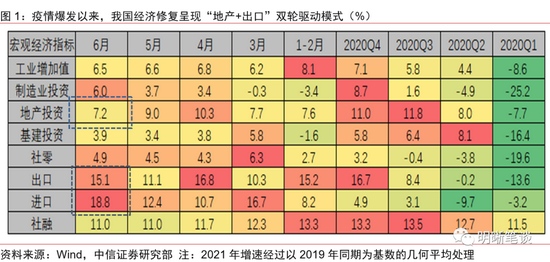

怎么理解今年忽上忽下的出口增速?2020年疫情爆发后,我国经济修复呈现“地产+出口”双轮驱动模式。进入2021年,地产投资波动加剧,销售拐点以及监管趋严或推动地产周期下行。出口方面,从两年复合增速来看我国的出口同比呈现上下波动的特征,单月的回落难言出口拐点。全球疫情反复下,外需以及海外产能等因素波动或是导致我国出口增速忽上忽下的原因。考虑到发达经济体在高疫苗接种率下经济持续修复,旺盛的外需叠加疫情反复导致全球供应能力修复进程缓慢,预计将使出口在促进经济增长方面仍能有所作为。

出口对经济的贡献有多少?将进口按照BEC标准进行拆分为资本品(Mi)、消费品(Mc)以及中间品(Mm)三项,并对国民收入恒等式进行重组,进而用于测算对外贸易,尤其是出口对于经济增长的贡献。计算结果表明,自2001年加入WTO至2008年金融危机爆发前,外贸对于我国经济增长的贡献率常年高于15%,其作用不言而喻;2009年之后,虽然贡献率有所回落,但整体仍然保持在10%以上水平。具体来看,2020年外贸的贡献率达39.18%,为08年之后的最高水平,拉动实际GDP增长0.9%。在出口增速平稳回落的假设下,2021年外贸贡献率为13.44%,拉动率为1.18%,虽远低于2020年,但仍然是近年来较高水平,预计下半年出口仍具备较强韧性,其对经济的拉动作用犹存。

出口结构性问题不容忽视。PMI新出口订单指数连续四个月回落与实际出口的高韧性存在落差,体现的是出口结构性问题。拆分PMI新出口订单指数后发现,中小企业与大型企业的分化较为显著,出于成本、接单能力等因素,小型外贸企业出口面临较大压力。从价格来看,2021年以来,主要出口商品的贸易条件有所恶化。海外部分产能的修复、进口原料和中间品价格走高以及运费高企等问题使得我国出口企业的议价能力有所走弱,再结合之前的分析,相较于大型企业,中小企业的议价能力或削弱得更为明显,企业利润或被压缩。

总结。在海外供需缺口长期存在的背景下,预计出口对于我国经济的拉动将持续至年底,整体出口仍具备较强韧性,但增速可能面临边际走缓的压力。从出口的结构性问题来看,中小外贸企业承压。下半年如何稳外贸更需要加大对中小外贸企业的信贷支持力度,缓解其资金流动性压力,同时需要财政发力以辅助中小外贸企业降低成本。730政治局会议指向财政发力的必要性,二季度货币政策报告多次提及“通胀”,表明通胀问题再次引起央行关注,除非国常会层面明确提及,下半年降息降准窗口或已关闭。在财政发力预期逐步强化的背景下,预计债市将进一步面临调整的压力,10年期国债收益率或在2.8%面临底部约束。

正文

2021年以来,受全球疫情反复下外需以及海外产能等多因素波动影响,出口的两年复合增速呈现上下波动特征。我们根据国民收入恒等式对外贸的贡献度进行了测算,在出口增速平稳回落的假设下,出口对今年经济仍将延续正向拉动,预计这一拉动将持续至年底,全年贡献率高于疫情前水平,出口仍具韧性。此外中小企业新出口订单回落、议价能力削弱等问题都导致其利润承压,出口的结构性问题不可忽视。

怎么理解今年忽上忽下的出口增速?

2020年疫情爆发后,我国经济修复呈现“地产+出口”双轮驱动模式。一方面,2020年地产投资增速和商品房销售额增速较高,其中地产投资在2020Q3和Q4均保持超11%的两年复合增速,地产的景气为经济复苏提供支撑;另一方面,受益于全球供需缺口、国内较为完备的产业链以及良好的防疫效果,我国出口自2020Q3以来一路维持高增态势,带动相关制造业复苏,拉动全年经济增长。进入2021年,地产投资波动加剧,销售拐点以及监管趋严或推动地产周期下行。而由于发达经济体在高疫苗接种率下经济持续修复,旺盛的外需叠加疫情反复导致全球供应能力修复进程缓慢,使得出口在促进经济增长方面仍能有所作为。

2021年以来,从两年复合增速来看我国的出口同比呈现上下波动的特征,单月的回落难言出口拐点。具体来看,7月我国出口的两年复合增速录得12.9%,较6月水平回落约2.2%。横向对比,今年以来我国各月的出口增速呈现出上下波动的特征,并无趋势性。7月的增速在年内仍然高于3月和5月水平,因此单月的回落难言出口拐点。虽然下半年出口面临增速边际放缓的压力,但从绝对金额来看,今年的出口金额中枢较往年抬升明显,除2、3月,其余月份当月出口金额均超过2600亿美元,这表明今年的出口并不差。

全球疫情反复下,外需以及海外产能等因素波动或是导致我国出口增速忽上忽下的原因。今年以来,虽然全球整体经济处于修复进程中,但散点疫情的爆发使得各经济体的修复并不均衡,外需和海外产能容易出现大幅波动。例如4月-6月印度、东南亚疫情爆发对全球产能修复造成冲击,我国的出口替代效应走强,进而拉动出口;国内广州、南京等地的疫情反弹以及台风天气又通过影响生产和港口运输效率对我国出口形成扰动。后续来看,海外产能修复下的中间品和资本品需求、欧洲等其他发达经济体带动的消费品需求以及东南亚疫情扰动的持续时间仍是出口方面的关注重点。

出口对经济的贡献有多少?

根据国民收入恒等式Y = C + I + G + (X – M)可以测算对外贸易对于经济增长的贡献,其中Y、C、I、G、X、M分别代表国民收入、消费、投资、政府支持、出口、进口。参考姚丽芳在《对外贸易对我国经济增长的贡献分析》一文中的做法,将进口按照BEC(Broad Economic Categories)标准进行拆分为资本品(Mi)、消费品(Mc)以及中间品(Mm)三项,并对国民收入恒等式进行重组,即Y = (C + G - Mc) + (I - Mi) + (X – Mm)。其中,(X – Mm)作为实际出口的需求,可用于测算对外贸易,尤其是出口对于经济增长的贡献。近年来我国中间品出口占出口总量比重约为43%-45%,资本品和消费品的占比则较为接近;进口结构中中间品比重大、占比稳定,以2020年为例,消费品、中间品、资本品分别占比5.36%、75.43%、12.31%,假设2021年我国三类商品的进口结构不变,在此基础上测算外贸对于我国经济增长的贡献率和拉动率。

2020年的出口对于我国经济修复起到了至关重要的作用,2021年虽然出口贡献率逐步回落,但从绝对值水平来看仍处于近年来高位。经测算,自2001年加入WTO至2008年金融危机爆发前,外贸对于我国经济增长的贡献率常年高于15%,其作用不言而喻;2009年之后,虽然贡献率有所回落,但整体仍然保持在10%以上水平。具体来看,2020年外贸的贡献率达39.18%,为08年之后的最高水平,拉动实际GDP增长0.9%。基于2021年外贸、GDP的预测值,测算出2021年外贸贡献率为13.44%,拉动率为1.18%,虽远低于2020年,但仍然是近年来较高水平。分季度来看,假设下半年各月出口增速较2019年同期按2%平稳回落,则2021Q3和Q4的外贸贡献率分别为7.96%和7.13%,较Q1和Q2有所回落,但对经济仍保持正向拉动作用。预计下半年出口仍具备较强韧性,其对经济的拉动作用犹存。值得注意的是,2009、2016、2017、2018四年的外贸贡献率为负并不代表外贸对经济产生了副作用,而是由于当年外贸增速回落,进口增长远快于出口,从而导致在数学计算上出现(X – Mm)年增量为负的情况。

出口结构性问题不容忽视

PMI新出口订单指数连续四个月回落与实际出口的高韧性存在落差,体现的是出口结构性问题。自2021年4月以来,PMI中的新出口订单分项已经连续四个月环比减少, 5月以来更是连续三个月位于荣枯线以下位置,7月仅录得47.7。与PMI新出口订单指数持续性走弱矛盾的是实际出口表现出高韧性,4月以来出口的两年复合增速均保持在11%以上,我们认为矛盾的背后或是更深层次的结构性问题。

拆分PMI新出口订单指数后发现,中小企业与大型企业的分化较为显著,出于成本、接单能力等因素,小型外贸企业出口面临较大压力。进一步分析大型、中型和小型企业的PMI新出口订单指数,虽然7月三种类型企业的读数均低于荣枯线,但实际的环比变动却有所差异。具体来看,大型企业7月PMI新出口订单指数录得48.3(环比+0.4),表明其出口订单方面实际上是回升的。而中型企业和小型企业7月数据分别录得48.6(环比-0.4)和41.9(环比-4.7),其中小型企业新出口订单出现明显滑落。此外,如果将观察时间拉长至2020年2月,则发现小型企业的出口订单在疫情冲击后始终处于不景气的状态,小型外贸企业在出口中面临的压力仍未缓解。

整体出口价格指数有所回落,表明中小企业的议价能力有限,利润压缩。2020年Q2-Q4期间,海外疫情爆发后全球供需错配严重,中国凭借完备产业链和良好的防疫效果实现了出口的快速增长。具体来看,我国主要出口商品的价格指数处于高位,较高的贸易条件指数也表明贸易条件有所改善。但进入2021年后,分产品来看,除其他纺织制品、钢铁制品和医疗仪器、玩具以外,其余主要出口商品的贸易条件均有所恶化。海外部分产能的修复、进口原料和中间品价格走高以及运费高企等问题使得我国出口企业的议价能力有所走弱,再结合之前的分析,相较于大型企业,中小企业的议价能力或削弱得更为明显,企业利润或被压缩。

总结

2020年疫情以来,出口对于我国经济快速修复的贡献不言而喻,根据计算结果,2020年全年出口对于实际GDP的贡献率为39.18%,拉动率为0.9%。通过对2021年的贡献和拉动率进行测算,即使下半年出口边际放缓,预计其对全年经济仍起到正向拉动的作用,且贡献率高于疫情前水平。

在海外供需缺口长期存在的背景下,预计出口对于我国经济的拉动将持续至年底,整体出口仍具备较强韧性,但增速可能面临边际走缓的压力。从出口的结构性问题来看,中小外贸企业承压。下半年如何稳外贸更需要加大对外贸企业的信贷支持力度,缓解其资金流动性压力,同时需要财政发力以辅助中小外贸企业降低成本。730政治局会议指向财政发力的必要性,二季度货币政策报告多次提及“通胀”,表明通胀再次引起央行关注,除非国常会层面明确提及,下半年降息降准窗口或已关闭。在财政发力预期逐步强化的背景下,债市预计将进一步面临调整的压力,10年期国债收益率或在2.8%面临底部约束。

市场回顾

利率债

资金面市场回顾

2021年8月10日,银存间质押式回购加权利率大体上行,隔夜、7天、14天、21天和1个月分别变动了-3.70bps、21.74bps、21.53bps、20.87bps和8.88bps至2.2205%、2.3561%、2.3513%、2.2383%和2.3388%。国债到期收益率涨跌互现,1年、3年、5年、10年分别变动-2.11bps、-1.58bps、0.26bp、1.51bps至2.1843%、2.5846%、2.7157%、2.8766%。8月10日上证综指上涨1.01%至3,529.93,深证成指上涨0.78%至15,057.59,创业板指上涨0.34%至3,468.67。

央行公告称,为维护银行体系流动性合理充裕,8月10日以利率招标方式开展了100亿元7天期逆回购操作。

流动性动态监测

我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

可转债

可转债市场回顾

8月10日转债市场,中证转债指数收于400.76点,日上涨0.35%,可转债指数收于1642.46点,日上涨0.87%,可转债预案指数收于1389.77点,日上涨0.80%;平均转债价格140.33元,平均平价为110.26元。今日上市两支转债,分别为N弘亚转(127041.SZ)和N国泰转(127040.SZ),375支上市交易可转债,除英科转债和洪城转债停牌,204支上涨,7支横盘,162支下跌。其中N国泰转(57.30%)、N弘亚转(23.50%)和运达转债(9.93%)领涨,恩捷转债(-5.85%)、金诚转债(-4.35%)和蓝晓转债(-4.29%)领跌。370支可转债正股,250支上涨,17支横盘,103支下跌。其中红相股份(12.55%)、鼎胜新材(10.01%)和百川股份(10.00%)领涨,恩捷股份(-9.41%)、久吾高科(-9.18%)和蓝晓科技(-8.50%)领跌。

可转债市场周观点

上周转债市场分化和波动进一步加剧,虽然指数表现疲软,但是部分板块仍然取得了不俗的收益。

近几周市场步入极致的结构性行情阶段,随着时间的推移,能持续取得收益的板块愈发集中,市场资金的聚集效应十分明显,但短期市场在高分化背后面临着均值回归的需要,市场波动可能会依旧较高。从短期维度来看,我们建议持仓围绕景气度较高的方向做出一定的分散和均衡配置,同时在转债市场坚持高弹性标的的重点配置。

随着疫情的再次发酵,全球再次面临经济增长的压力,商品价格的下行压力开始增大,当前顺周期板块并没有充分反映商品价格回落的风险,因此我们再次重申顺周期板块的超额收益接近尾声,周期已非市场未来的主要配置方向,近期在中报行情推动下周期板块有所表现,但持续性值得密切关注,当前我们仅建议保留少部分需求景气持续、供给端约束较强的板块个券。

前期我们已经建议增加在消费方向的布局力度,当前从均衡的角度更加值得重视这一方向。这一部分仓位可以填补部分回落的周期仓位。随着经济增长动能的回落,近期调整颇多的消费板块可能会再次展现出稳健的特性,虽然疫情构成了一定的扰动,但消费中存在不少景气度持续的方向,部分标的也创出了新高,建议投资者对这一方向增加关注。

对于过去数月重点推荐的成长制造方向,短期波动和分化可能会有所加剧,但这一方向的趋势已经确立,风险偏好不高的投资者可以随波动逢低布局。当下全球疫情的结构性不均衡可能会进一步提升制造业的盈利弹性,海外部分发展中国家的疫情控制效果远弱于发达国家,会冲击这些经济体在全球产业链分工中的地位,而作为“全球工厂”的中国制造业可能会迎来更多的转移需求,主要逻辑方向建议从国产替代与技术升级两大角度去考察,重点关注军工、半导体、汽车零部件、风电、光伏、医药工业、通信等板块。短期较为拥挤的方向可以适当减少持仓,向制造业中前期关注度较低的方向分散。

高弹性组合建议重点关注东财转3、精达转债、彤程转债、金诚(旗滨)转债、奥佳转债、火炬转债、恩捷转债、林洋转债、比音(仙乐)转债、长汽转债。

稳健弹性组合建议关注苏银转债、捷捷(石英)转债、海澜转债、骆驼转债、旺能(天壕)转债、斯莱转债、永冠转债、美诺转债、天能(福能)转债、润建(朗科)转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场

中信证券明明研究团队

本文节选自中信证券研究部已于2021年8月11日发布《债市启明系列20210811—出口对经济的拉动能持续多久?》报告,具体分析内容(包括相关风险提示等)请详见报告。若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

责任编辑:李思阳

原标题:中信证券明明出口对经济的拉动能持续多久