原标题:湖北IPO观察丨IPO之路横跨11年 汉口银行欲做湖北首家上市银行

21世纪经济报道记者 陈红霞 实习生李洁 武汉报道 在国家调控的宏观背景下,今年上半年城农商行净利润同比增速比去年有较大改善。这或许意味着汉口银行即将开启的IPO之路变得相对平缓。

7月27日,联合信用评级发布公告称,通过对汉口银行股份有限公司及其相关债券的信用状况进行跟踪分析和评估,确定维持汉口银行股份有限公司主体长期信用等级为AA+,“16汉口银行小微02”“16汉口银行小微04”“20汉口银行小微债01”“21汉口银行小微债01”“21汉口银行小微债02”信用等级为AA+,“16汉口银行二级”“17汉口银行二级”“20汉口银行永续债01”“21汉口银行永续债01”信用等级为AA,评级展望为稳定。

身为湖北省规模最大的城市商业银行,汉口银行于2020年12月经湖北银保监局批准向证监会申请A股IPO,发行规模不超过13.76亿股。这也使得汉口银行长达十余年的A股上市路程终于有了实质性进展。

“目前,今年汉口银行的IPO进程明显提速。”8月6日,一接近汉口银行人士向21世纪经济报道记者透露称,目前汉口银行已在履行内部正常审议程序,为递交申报材料做准备。

长达11年的上市路

公开资料显示,汉口银行设立时注册资本为56,840万元,从2007年增资扩股以来,该行共经历了三次增资扩股,截至2021年6月30日,其注册资本为412784.6万元。

在股权结构方面,联想控股股份有限公司占股比例为15.33%,武钢集团有限公司占13.34%,武汉金融控股(集团)有限公司占股11.44%,武汉开发投资有限公司占股8.18%,武汉市财政局占股4.99%,福信集团有限公司占股4.85%,武汉华汉投资管理有限公司占股4.26%,武汉武商集团股份有限公司占股2.43%,上海信宏实业有限公司占股2.42%,海南创齐置业有限公司占股2.42%。

事实上,早在2010年,汉口银行就与海通证券签署了上市辅导协议。2011年9月,汉口银行股东大会通过了其IPO方案,但又在之后延期。

此后数年间,该行都将上市工作列入重点工作之一,直至2020年1月,银保监会核准武汉金融控股(集团)有限公司通过收购部分股权,合计持有汉口银行19.61%股权,汉口银行的股权障碍扫清,此后汉口银行的IPO进程明显提速。

财务数据显示,2018年到2020年期间,该行实现营业收入分别为60.76亿元、64.19亿元和56.02亿元。该行归属母公司股东的净利润由2018年的18.92亿元上升至2019年的22.66亿元。受实体经济下滑及湖北地区疫情较重影响,2020年归属母公司股东的净利润下降至10.62亿元。

截至2020年末,该行共有分支机构181家。其中,武汉地区分支机构共134家,湖北省内非武汉地区分支机构38家,重庆地区分支机构共9家。截至2020年末,员工4178人。

联合信用评级分析师林璐在其报告中指出,2021年,汉口银行实施增资扩股,资本实力得到提升。汉口银行正推进IPO上市,若顺利完成,将扩大其资本渠道、提升品牌影响力,有助于未来业务的发展。

增资扩股补血

为筹划上市,汉口银行自去年以来补充资本的动作不断。

2020年12月及2021年6月,汉口银行成功发行两期无固定期限资本债券合计40.00亿元,计入其他权益工具科目,以缓解资本补充压力。

同时,2021年6月,汉口银行又开展增资扩股工作,以每股5.05元的价格募集资金35.35亿元,其中7.00亿元计入实收资本,实收资本增至48.28亿元。

不过,林璐在报告中也表示,考虑到汉口银行业务发展的速度较快,未来资本仍然面临一定补充压力。

当前,汉口银行营业网点主要分布于武汉,在湖北省其他各地市设立了多家分支机构,并在重庆设有分行。

得益于营业网点在当地覆盖范围较广的优势,汉口银行存贷款业务发展良好。截至2020年末,汉口银行在武汉市内存款市场份额为9.41%,位于同业第三位;贷款市场份额为5.28%,位于同业第七位。截至2020年末,汉口银行重庆地区贷款余额占贷款总额的3.92%。

为了进一步巩固区域营业网点覆盖优势,汉口银行一方面在传统业务领域努力转型升级,另一方面紧随时代步伐,发展数字化。在公司银行业务、零售银行业务、科技金融业务、金融市场业务等领域积极推进转型提升,持续深化科技金融和邻里金融品牌建设,利用九省通衢的地理优势、依靠特色化发展形成独有竞争力。

问题贷款率待解

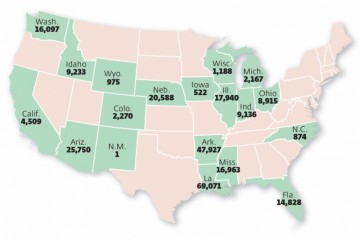

截至2020年年末,我国未上市银行不良率为3.21%,关注率为4.70%,问题贷款率为7.91%,明显高于上市银行水平。

(数据来源于光大证券)

在考虑到部分非上市中小行资产分类不准确、资产质量不真实、非信贷类资产和表外理财业务风险等问题,这些银行目前的资本和减值准备可能不足以有效抵御风险。

汉口银行总部位于武汉,受2020年新冠肺炎疫情的发生等因素,对当地中小微企业客群业务经营带来一定压力,使得汉口银行信贷资产质量下滑。截至2020年12月31日,汉口银行的资本充足率为11.82%,一级资本充足率为8.94%,核心一级资本充足率8.15%,不良贷款率为2.93%。其中,2017年末至2020年末,汉口银行的房地产贷款余额分别为155.81亿元、142.19亿元、193.53亿元、225.85亿元,房地产贷款占比分别为25.86%、26.23%、26.61%、25.70%。

林璐在报告中指出,汉口银行房地产及关联度较高的建筑业贷款占比仍较高,且房地产行业宏观调控政策趋紧,盈利水平减弱以及资本面临补充压力等对其信用水平可能带来的不利影响,需关注相关风险。

去年底,银保监会发布的《关于建立银行业金融机构房地产贷款集中度管理制度的通知》中规定中资小型银行个人住房贷款占比应不高于17.5%,房地产贷款占比应不高于22.5%,目前汉口银行的房地产贷款比例已经超过监管标准。

在林璐的报告看来,由于疫情传导到金融机构存在一定滞后,未来汉口银行信贷资产质量变化情况有待持续关注。

不过,汉口银行目前存在差异化竞争优势。林璐在报告中分析称,“汉口银行科技金融和邻里金融业务发展势头良好,IT基础设施和科技实力在城商行中位于前列,差异化竞争优势逐步显现。”

在未来规划中,汉口银行旨在打造“线上汉口银行”,通过重点项目清单,统一规划,整合资源,以科技赋能流程再造为突破口,深化金融科技特色发展,全力打造数字银行。

(作者:陈红霞,李洁)

责任编辑:潘翘楚

原标题:IPO之路横跨11年汉口银行欲做湖北首家上市银行